Viime viikkoina olemme kuulleet useasta lähteestä ja mediasta varoituksia mahdollisesta pörssikuplasta, aina Finanssivalvontaa myöten. Tuomiopäivän huutelijat ja "rommarit" herättävät monissa ärsytystä. Tutuksi ovat voineet tulla myös sijoittajan one-linerit kuten "Sell in May and go away" tai romahdus ja kuplan puhkeaminen.

Yllä oleva kappale on kirjoitettu itse asiassa jo vuonna 2015, sillä kirjoitimme alun perin tämän artikkelin tuolloin. Oikeastaan mikään ei ole muuttunut edes maaliskuun pikaromahduksen jälkeen, vaan osakkeet ovat vielä kalliimpia kun vuoden 2020 alussa sakkaavan kysynnän johdosta. Voinemme päivittää artikkelin vastaamaan nykytilannetta edellisen ennusteen valossa, sillä oikeastaan mikään ei ole vielä muuttunut.

Miltä tilanne näytti vuonna 2015 ?

Holdarit holdaavat ja pelurit pelaavat riippumatta markkinatilanteesta. Suurin osa sijoittajista lienee jotain tältä väliltä. Holdarinkin sormi alkaa vapista myyntinapilla kun salkku takoo negatiivisia prosentteja päivä toisensa jälkeen. Kuten vuoden 2008 pörssiromahduksesta ja maaliskuusta 2020 muistamme, osakekurssit voivat laskea todella paljon lyhyessä ajassa.

Kirjoitimme näin vuonna 2015:

"Osakeindeksien huippu saavutettiin 2008 huhti-kesäkuun aikana, mutta varsinainen romahdus alkoi syyskuussa kun amerikkalaiset suuret asuntoluotottajat ja pankit joutuivat vaikeuksiin huonolaatuisen asuntoluotottamisen seurauksena. Romahdusta oli hyvin vaikea nähdä ennalta, vaikka viitteitä epäterveestä tilanteesta oli jo lähes vuotta aiemmin.

S&P vuoden 2015 puolivälissä

Suomessa osakemarkkinat seuraavat paljolti länsimaista osakemarkkinaa, jossa painavimmat maat ovat Saksa, Britannia ja Yhdysvallat. Suuri markkinahäiriö vaikuttaa kaikkiin läheisesti integroituneisiin markkinoihin, vaikka yksittäinen yhtiö olisi miten hyvässä kunnossa tahansa.

Erityisesti Yhdysvaltojen velkaelvytyksella aikaansaatu talouskasvu on paisuttanut sikäläisiä osakemarkkinoita maaliskuun jälkeen ennätyslukemiin ja esimerkiksi S&P indeksin selvästi ohi 2008 huippujen.

Samaa on yrittämässä myös Eurooppa, mutta hiema Yhdysvaltoja jäljessä. Tämä sai käytännössä osakemarkkinat raketoimaan Euroopassa vuoden 2015 alusta lukien; Helsingissäkin indeksi nousi yli 20 %.

Elvytysraha valuu osakkeisiin ja inflatoi niitä, vaikka olemme saaneet huomata ettei nousulle ole välttämättä perusteita, koska yritysten tulokset eivät ole pysyneet vauhdissa mukana. Tätä kirjoittaessa mm. Outokumpu, Nokia ja UPM ovat pettäneet sijoittajien odotukset pahasti vuoden 2015 ensimmäisellä neljänneksellä.

Mitään takeita ei ole siitä, että Euroopassa elvytys onnistuu samoin kuin Yhdysvalloissa. Myös siellä talouskasvu näyttäisi hidastuneen ja on saanut epäilemään, että Yhdysvallat ei voi vielä lopettaa massiivista velkaelvytystä ja nostaa korkoja.

Rahaa pumpataan markkinoille massiivisilla bondiostoilla, mikä on saanut monet epäilemään että kyseessä on hyvin epäterve tilanne. Yllä olevasta kuvasta näemme S&P 500 indeksin alkaen vuodesta 1998 ja kaksi mennyttä pörssiromahdusta. Teknokupla, rahoituskupla ja....bondikupla? Onko vuonna 2015 tulossa kaikkien pörssiromahdusten äiti?"

Miltä tilanne näyttää vuonna 2020 ?

Suuri romahdus ei siis alkanut vuonna 2015, mutta ehkä voi sanoa, että sitä yritettiin.

Kukaan ei voi sanoa varmaksi, että nykypäivään asti jatkunut tilanne on todella kupla, joka poksahtaa samalla tavoin kuin kaksi edellistä. Siitä huolimatta että markkinoita on pidetty kuplahintaisena useita vuosia. Laitetaan tähän väliin yksi perinteinen klisee: "This time it's different". Onko sittenkään? Vanha kansakin toteaa: "Se mikä menee ylös, tulee myös alas". Mikä tällä kertaa sitten viittaisi siihen, että esimerkiksi johtavat indeksi alkaisivat tulla jälleen ryminällä alas, kerran koronakaan ei tähän kunnolla pystynyt?

S&P kesäkuun lopussa 2020 (nuoli osoittaa edellisen kirjoitusajankohdan)

Päivitetään S&P 500 indeksi ja listataan muutamia merkitäviä syitä tai indikaattoreita mahdollisen osakekuplan puhkeamiseen. Yksi merkittävä indikaatio on edelleen vakuusvelka ns. margin debt eli osakemarkkinoilla käytettävä velkavipu, joka on korkealla.

Talouden velkaelvytyksen seurauksena halpaa rahaa on ollut markkinoilla valtava määrä, eikä tilanne välttämättä muutu niin kauan, kun elvytystä jatketaan ja korot matalina. Tämä uhkaa tuoda mukanaan deflaation, jonka vaikutuksista voi lukea enemmän tästä.

Talouden epävarmuuden lisääntyessä tai jatkuessa, ihmiset leikkaavat kulutustaan ja pankit rahoitustaan. Sellaisetkin erittäin vahvaa tulosta tekevät yhtiö kuten Apple, voivat nähdä tuloksensa leikkautuvan todella nopeasti. Nykytaloudesssa kaikki linkittyy vahvasti toisiinsa ja vaarana on delfatorinen kierre.

Dollarin vahvistuminen tietää Yhdysvaltalaisille vientiyrityksille suhteellisesti huonompaa kilpailuetua verrattuna esimerkiksi eurooppalaisiin kilpailijoihin, millä voi olla oma merkittävä vaikutuksensa. Tämän vaikutus on monimutkaisempi, mutta voi vaikuttaa yhdessä muiden tekijöiden kanssa. Dollaria pidetään edelleen jonkinlaisena turvasatamana, vaikka massiivisen velkaelvytyksen sanotaan tekevän siitä arvottoman. Mutta entäs kun taloudet kaikki velkaelvyttävät?

Kursseja katsottaessa on valittavissa lukuisia eri indikaattoreita, kuten fibonacci-tasot jotka näkyvät myös ylemmässä kuvassa. S&P 500 indeksi oli vuonna 2015 linjassa useiden eri "fibotasojen" kanssa. Kurssit tulivatkin lopulta selvästi alaspäin 2015-2016, mutta mitään varsinaista romahdusta ei tullut tuolloin.

Mahdollisen romahduksen "odotustaso" voisi olla pitkän aikavälin keskiarvo, alemman kuvan oranssin viivan tasolla. Se tarkoittaisi indeksin puolittumista nykytasosta. Tällöin tapahtuisi "mean reversion", joka on pitkien aikasarjojen ominaisuus osakkeissa. Mutta siihen voi mennä vuosia.

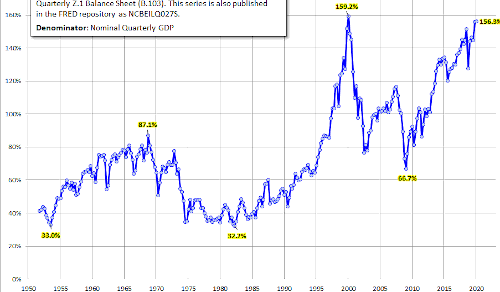

Osin mielenkiintoisia on myös useiden eksperttien arvio tulevasta romahduksesta. Esimerkiksi ns. Warren Buffet -indikaattori, eli pörssin kokonaisarvo suhteessa bruttokansantuotteeseen, osoittaisi myös suuren kurssiromahduksen vaaraa kuten vuonna 2000 osakkeiden kalleuden perusteella. Warren Buffettinkin on sanottu varautuvan suurempaan kurssilaskuun erityisesti vuodesta 2019 alkaen. Ennustelijoita on lukematon määrä, joilla on lukemattomia järkeviä syitä, mutta silti vain muutama osuu aikanaan oikaan. Tuuriako vai taitoa?

Buffet Indikaattori (Lähde: Advisor Perspectives)

Suurta ja äkillistä pörssiromahdusta ei välttämättä silti ole tulossa vuosien 2000 ja 2008 tyyliin. Edessä voi myös olla pidempi, mutta rauhallisempi laskettelu tai suhteellisen tasainen meno, kuten 70-luvun markkinoiden "menetetty vuosikymmen".

Esimerkiksi OMX Helsinki -indeksissä se voisi tarkoittaa laskua lopulta 6000-7000 pisteen nurkille. Jos suuri romahdus jää tulematta, voi syksy olla otollista aikaa aloittaa osakeostot pienissä erissä, tai etsiä parempia sijoituskohteita.

Varovainen kannattaa silti olla, sillä monet osakkeet todella ovat esimerkiksi P/E luvulla mitattuna historiallisen kalliita, kuten vuoden 1929 romahduksessa. Maailmantalouden sanotaan jo menevän tätä rataa. Mittareita jotka osoittavat pörssiromahduksen vaaraa, on enemmän kuin vuosiin.

![[Sijoittajan tärkeimmät tunnusluvut]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/investor.jpg)

![[Kuva] Yritysanalyysi: Kassavirtalaskelma](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/kassavirta_artikkelikuva.jpg)

![Yritysanalyysi:Tase [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/tase_artikkelikuva.jpg)

![Miten luottokortin korko lasketaan? [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/luottokortti_artikkelikuva.jpg)

![keskiarvo [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/keskiarvoartikkeli.jpg)

![[Reaalikorko ja sen vaikutus tuottoon]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/reaalikoro_artikkeli.jpg)

![Maksuohjelman laatiminen [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/lyhennysohjelma_artikkeli.png)

![Tuoton laskeminen [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/tuoton_laskeminen.jpg)

![Valuutanvaihtovertailu [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/valuutanvaihto_0.png)

![[voitokkaan sijoittajan 7 sääntöä]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/7-sijoittajan_saantoa.png)