Suuri kysymys asunnon hankkimisessa on kannattaako se ostaa vai vuokrata. Perinteisesti asunnon ostamista perustellaan tutulla fraasilla "asuntoa maksetaan itselle eikä vuokraisännälle", mikä on periaatteessa aivan totta. Lisäksi omalle asunnolle voi tehdä lähes mitä haluaa. Toisaalta vuokraajan on helppo vaihtaa asuntoa elämäntilanteen mukaan. Muuttuuko tilanne, kun katsotaan puhtaasti näiden kahden vaihtoehdon kuluja?

Vuokraamisen tai omistamisen kannattavuus voi riippua lukuisista eri tekijöistä kuten korkotasosta, vuokratasosta, hintatasosta, laina-ajasta, tuloista, sijainnista yms. seikoista. Kaikkia skenaarioita emme voi käydä läpi, mutta katsotaan asiaa vaihtoehtojen kuluvertailun kannalta ja kuinka asunnon tai rahan arvo muodostuvat vastaavissa tilanteissa. Artikkelin lopusta löytyy käteviä laskureita asumisen kustannusten, tuottojen ja lainamäärien laskentaan.

Tunnista mitä ja mistä maksetaan

Otetaan kaksi tyypillistä omistusasumisen esimerkkiä ja kaksi vuokratasoa:

- Asuntolaina 200 000 €, korko 2 % ja 20 vuoden laina-aika. Korko pysyy samana koko laina-ajan. Vertailukohtana vuokra 700 €/kk.

- Asuntolaina 300 000 €, korko 2 % ja 25 laina-aika. Korko nousee 2 % -> 3 % tasolle ensimmäisen 5 vuoden aikana. Vertailukohtana 1000 €/kk vuokra.

Lisäksi oletetaan että vuokra, asunnon arvo ja inflaatio pysyvät samana. Kummassakin osakeasunnossa koko laina-ajalla vastikkeeksi oletetaan keskimäärin 300 €/kk (tai vastaavat omakotitalon kulut) ja lainakoroista tehdään korkojen verovähennnys 70 %. Verovähennys tehdään kotitalouden vuositulosta 40 % veroasteen mukaan. Ennen kuin mennään esimerkkeihin tarkemmin, vilkaistaan ensin kuinka maksujen kokonaissummat muodostuvat maksuerittäin laina-aikana tilanteesta riippuen.

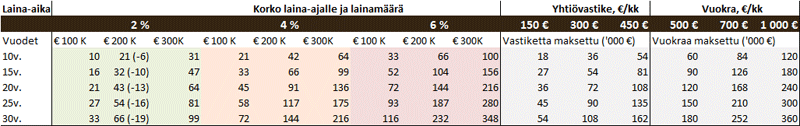

Alla olevia vastaavia laskelmia voidaan tehdä esimerkiksi asumislaskurilla.

Taulukosta nähdään kuinka korkomaksut, vastikemaksut ja vertailuvuokrat muodostuvat laina-ajalla. Ensimmäisessä korkosarakkeessa (vihreällä) 200 000 € lainan kohdalla on myös laskettu korkovähennys esimerkkinä. Korkovähennys laskee lainan loppua kohti, sillä korkoa maksetaan vähemmän ja lainaa suhteellisesti enemmän. Se on kuitenkin noin kolmannes maksetuista kokonaiskoroista laina-ajasta tai kotitalouden tuloista riippumatta (jos 40 % veroaste, 70 % korkovähennys ja korot "x" pysyvät vakiona).

Suurin osa koroista maksetaan lainan ensimmäisten vuosien aikana. Esimerkiksi jos otetaan 200 000 € laina 20 vuoden maksuajalla ja 2 % korolla, lainan kokonaiskorkomaksuksi tulisi 43 000 € olettaen että korko pysyy samana. Lisäksi maksetaan yhtiövastiketta tai vastaavia kuluja omakotitalossa. Kun lainaa on maksettu 10 vuotta, ollaan maksettu vastiketta € 36 000 ja korkoja 31 000 €, eli noin 74 % lainakoroista.

Jos oltaisiin sen sijaan maksettu vuokraa 10 vuotta noin 500 € kuukaudessa, oltaisiin teoriassa maksettu likipitäen sama määrä "kuluja muille" kuin esimerkissä asunnon ostaja, eli noin 60 000 € korkovähennyksen jälkeen. Tämä voi olla sinänsä yllättävää. Lainaa oltaisiin maksettu esimerkin mukaan n. 110 000 €. Jos oltaisiin säästetty sama summa vuokraa maksaen, kuin mitä asunnon ostaja on lyhentänyt varsinaista lainaa, voitaisiin ostaa asunnosta sama osuus käteisellä. Tilanne on tässä vaiheessa siis "plus miinus nolla".

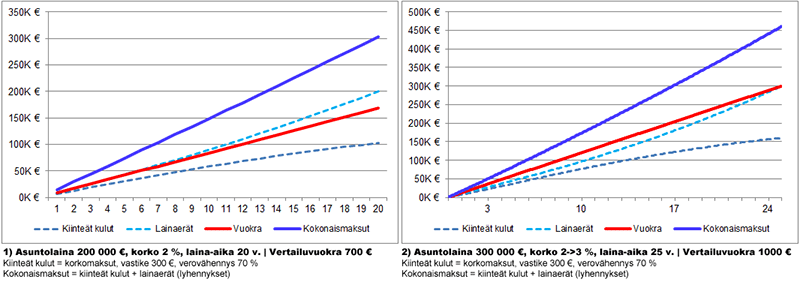

Katsotaan esimerkkejä 1 ja 2. Esimerkissä 1 on otettu 200 000 € lainaa 20 vuoden maksuajalla ja 2 % korolla. Vuokra-asuja maksaa 700 € vuokraa kuukaudessa samalla ajalla, eikä muita kuluja. Vuokra-asujaa nähden omistuasuja joutuu maksamaan vastiketta 300 €/kk laina-ajalle, mutta saa tehdä tuloistaan korkovähennyksen 70 %. Vastike oletetaan keskimääräiseksi kuluksi laina-ajalla. Omakotiasujan tapauksessa vastaava maksu muodostuu esimerkiksi kiinteistöveroista, jätemaksuista ja remonteista. Toisessa esimerkissä tiedot ovat samat muutoin, mutta vuokraaja maksaa 1000 €/kk ja omistusasujan korot nousevat ensimmäisen 5 vuoden aikana 3 % tasolle.

Kuukausivuokraa ja omistusasumisen kiinteitä kuluja voidaan verrata toisiinsa suoraan, sillä nämä ovat kuluja jotka maksetaan muille. Kuvasta 1 nähdään, että 20 vuoden laina-ajalla näiden kustannusten ero on 100 000 € omistusasumisen hyväksi. Omistusasuja on siis kerryttänyt 100 000 € "asunto-omaisuutta" vuokraajaan nähden, mutta ei koko asunnon arvoa mikä se lainanoton aikaan oli. Vuokraaja on maksanut samana aikana 68 000 € enemmän kuin omistusasuja kiinteitä kuluja. Kannattaa myös huomata, että lainan loppua kohti omistusasujan kiinteä kustannukset laskevat suhteessa vuokranmaksuun (kiinteiden kulujen käyrä on laskeva). Tässä vaiheessa siis omistusasuja tavallaan "voittaa" enemmän suhteessa vuokralaiseen kiinteissä kuluissa.

Esimerkissä 2 vuokraaja on maksanut suunnilleen saman summan vuokraa, kuin asunnon omistaja lainaeriä. Lisäksi kiinteitä kuluja on maksettu noin kolmannes asunnon arvosta, samoin kuin ensimmäisessä esimerkissä. Asunnon omistaja on kerryttänyt siis 25 vuoden ajalla 150 000 € omaisuutta vuokraajaan nähden, eli puolet asunnon arvosta. Tässä vaiheessa asunnon omistajalla on kuitenkin oma asunto, jota taas vuokraajalla ei ole. Toisaalta asunnon omistaja on maksanut korkeampia kuukausieriä kuin asunnon vuokraaja, kun otetaan huomioon lainaerät, vastike ja korot. Summaksi tästä tulee noin 500 € kuussa kummassakin esimerkissä (verovähennyksen voi tehdä vuosittain, ei kuukausittain).

Arvon ja tuoton kilpajuoksu

Entä jos vuokraajalla on samat tulot kuin omistusasujalla? Kuinka vuokraaja käyttää tämän 500 euroa? Jos voimme ajatella asunnon sijoituksena, voimme periaatteessa myös ajatella, että vuokralaisen ylijäävä 500 euroa on sijoitus. Historiallinen, kymmenien tai satojen vuosien mittainen asuntojen hintakehitys näyttää maasta riippuen, että asunnon arvonnousu on vuositasolle muutettuna noin 0,5-1,0 % vuosittain inflaation jälkeen. Suomessa asuntojen hinnat ovat nousseet 20 vuoden ajalla keskimäärin noin 6 % vuodessa, mikä on todella paljon. Esimerkiksi osakkeissa pitkänajan arvonnousuksi on yleensä saatu noin 9-10 % tai jopa enemmän.

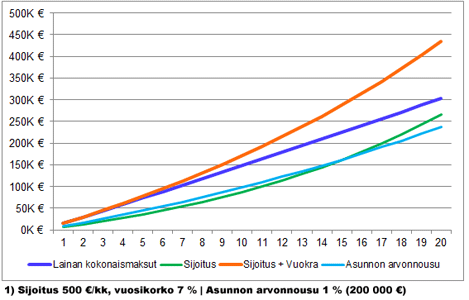

Onnistuisiko vuokraaja saamaan vuosittain maltillisen 6-7 % tuoton joka kuukausi säästämälleen 500 eurolle? Otetaan oletukseksi, että vuokraaja tallettaa joka kuukausi 500 euroa johonkin sijoituskohteeseen, josta saa vuositasolla 7 % arvonnousun. Hän säästää ensimmäisenä vuonna 6000 € (12*500) ja saa tälle 7 % koron, josta tulee 6420 €. Toisena vuonna hän saa 12420 eurolle 7 % koron (6420 + toisen vuoden sijoitus 6000) ja niin edelleen. Toisin sanoen sijoittajaa auttaa "korkoa korolle" vaikutus. Entä jos esimerkin 1 vuokralainen päättää sijoittaa 500 € joka kuukausi?

Kuvassa on ensimmäisen esimerkin tilanne tilanne muutoin, mutta asunnon vuokraaja saa 1 % arvonnousun asunnolleen (vaaleansininen käyrä = lainaerät + 1 % p.a.) ja vuokraaja 7 % vuosittain 500 € kuukausisäästöilleen (vihreä käyrä). Molempien tilanteiden rahamääräinen summa on karkeasti sama 20 vuoden ajalla, mutta sijoituksen tuottokäyrä on kaarevampi korkoa korolle vaikutuksen takia.

Asunnon ostaja ei saa "korkoa korolle" vaikutusta, sillä raha on jo kiinni asunnossa eikä se ole tuottamassa mahdollista arvonnousua lukuunottamatta. Sijoituksen korkoa korolle efekti voimistuu mitä kauemmaksi alkuhetkestä siirrytään. 20 vuoden kohdalla sijoituksen arvonnousu on jo huomattavasti kovempaa kuin asunnon arvon ja ero vain kasvaisi teoriassa. Ero nähdään sijoituksen ja vuokran maksuerien yhteissummassa (oranssi) verrattuna lainan kokonaismaksuihin (sininen). Ero on korkoa korolle efekti, eli rahana noin 140 000 €.

Lopputilanne olisi se että vuokraaja voisi ostaa itselleen käteisellä 240 000 € arvoisen asunnon (summan johon 200 000 € asunnon arvo on noussut) ja hänellä olisi silti vielä noin 20 000 € käytössään. Asunnon omistajalla on 240 000 € arvoinen asunto, eli hänellä olisi sijoittajaan nähden 20 000 € vähemmän. Esimerkkien tilanteet ovat tietenkin hyvin teoreettisia, mutta havainnollistavat hyvin kuinka asunnon ostoa ja sen pitämistä sijoituksena kannattaa ajatella. Asunnon osto ei siis välttämättä ole yleisenä pidetty totuus, että se on "itselle maksamista", eikä vuokraaminen toisaalta ole "rahan heittämistä muille". Kumpikin tarjoavat erilaiset mahdollisuudet asujalle ja erilaiset keinot tavoitteeseen pääsemiseksi, riippuen siitä mitä arvostaa.

Vuokraamisen ja ostamisen erot ovat käytännölliset, eivät rahamääräiset

Vuokra-asumisen etuja ovat ennenkaikkea helppous: Maksetaan vain yksi summa kuukaudessa ja ollaan vapaita muuttamaan helposti kun siltä tuntuu. Jos vuokrat nousevat, voidaan etsiä halvempi asunto. Vaikka ei voitaisikaan sijoittaa, ylimääräinen raha olisi mahdollista käyttää hieman laveampaan elämiseen mitä mahdollisuutta omistusasujalla ei ehkä ole. Asunto sijoituksena on kankea, eikä sitä sellaisena kannata edes ajatella normaalissa kotiasumisessa varsinkaan pitkällä tähtäimellä. Asunto ostetaan ennen kaikkea asumista varten.

Koska korkoa maksetaan asuntolainan alussa suhteellisesti enemmän kuin lopussa, vuokraamisen kulut voivat hyvinkin olla samalla tasolla ensimmäisten lainavuosien kohdalla. Siksi vuokraaminen ja erityisesti sijoittaminen samaan aikaan kannattaa, kunnes on varma missä haluaa asettua aloilleen, eikä asunnon mahdollinen arvonalennus haittaisi ainakaan niin kauan kunnes se myydään.

Siinä missä vuokralainen vuokraa asumisoikeutta, asunnon ostaja vuokraa rahaa pankilta ja maksaa siitä. Koronnousu voi sitäpaitsi olla arvaamattomampaa kuin vuokrien nousu. Ylimääräinen 500 € sijoitettuna asuntoon ja 500 € sijoitettuna osakkeisiin eivät historian valossa ole samanarvoisia. Jälkimmäinen on huomattavasti arvokkaampi, kuten myös esimerkistämme kävi ilmi. Esimerkit olivat vielä varsin maltillisia, joten taitava sijoittaja voi saada huomattavasti suuremmankin tuoton sijoittamalleen rahalle. Toisaalta jos tuotto jää pettymykseksi, vuokralainen joutuu asumaan vuokralla edelleen. Omistusasujalla sen sijaan on oma asunto, eikä sen arvonlasku haittaa jos asumista jatketaan.

Todellisuudessa vaikka asunto ostetaan lainalla, elämäntilanteet saattavat muuttua ja asunto myydään tai vaihdetaan jo muutaman vuoden kuluttua. Se voi tulla kalliiksi. Vuokraaja taas ei välttämättä pysty sijoittamaan ylimääräistä ja vuokralla asuminen on ainoa vaihtoehto.

Vuokraamisen ja omistamisen kannattavuus riippuvat ennenkaikkea alueen vuokratasosta ja asuntojen hinnoista, joten laskelmat kannattaa tehdä itse. Pitkälle aikavälille tarkka suunnittelu on hankalaa eikä se edes ole mahdollista, mutta karkea suunnitelma voidaan tehdä: Lasketaan kuukausierät, säästösumma, tuottotavoite ja haluatko joskus omistusasunnon. Tämä pohjautuu siihen, että tunnistaa vaihtoehdot ja kuinka maksetun rahan arvo muuttuu eri kohteissa.

Hyödyllisiä linkkejä:

Lainan osalta suunnittelua ja laskelmia helpottaa esimerkiksi kattava asuntolainalaskuri.

Omistus- ja vuokra-asumisen kustannuksia voi vertailla asumislaskurilla.

Sopivaa asuntolainan määrää voi haarukoida lainamäärälaskurilla.

Pitkän ajan säästämisen tuottoja voi laskea eläkesäästölaskurilla.

Sijoitusasuntojen tuottoja voi laskea sijoitusasuntolaskurilla.

Kaikki pankkiasiat.fi:n laskurit.

![[Asunnon vuokraus vai omistaminen]](https://pankkiasiat.fi/sites/default/files/styles/350x300/public/field/image/vaaka_uusi.png)

![[Sijoittajan tärkeimmät tunnusluvut]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/investor.jpg)

![[Kuva] Yritysanalyysi: Kassavirtalaskelma](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/kassavirta_artikkelikuva.jpg)

![Yritysanalyysi:Tase [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/tase_artikkelikuva.jpg)

![Miten luottokortin korko lasketaan? [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/luottokortti_artikkelikuva.jpg)

![keskiarvo [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/keskiarvoartikkeli.jpg)

![[Reaalikorko ja sen vaikutus tuottoon]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/reaalikoro_artikkeli.jpg)

![Maksuohjelman laatiminen [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/lyhennysohjelma_artikkeli.png)

![Tuoton laskeminen [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/tuoton_laskeminen.jpg)

![Valuutanvaihtovertailu [kuva]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/valuutanvaihto_0.png)

![[voitokkaan sijoittajan 7 sääntöä]](https://pankkiasiat.fi/sites/default/files/styles/tiny/public/field/image/7-sijoittajan_saantoa.png)