Value-at-risk eli VaR on rahoitus- ja sijoitustoiminnassa käytetty riskimittari, kuten volatiliteetti. Se on tilastollinen menetelmä, jota käytetään muun muassa taloudellisen pääomavaateen laskennassa, sijoitustappioiden rajaamisessa ja riskiperusteisen tuottovaateen laskennassa.

VaR ilmaisee sen sijaan todennäköisyyden tietyn suuruisille tappioille. Sillä voidaan vastata kysymykseen ”paljonko voin pahimmillaan hävitä tietyllä luottamustasolla tietyllä aikajaksolla”.

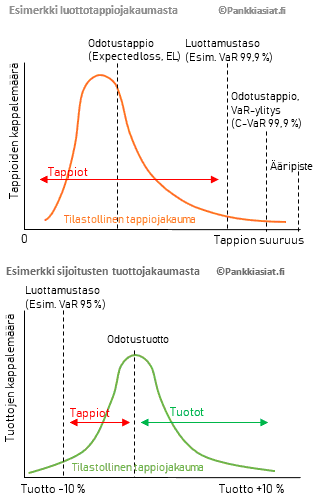

VaR voidaan laskea sijoitustuotoille tai lainatappioille valitulla luottamustasolla. Pankkien lainaportfolioissa luottamustaso on usein korkea, kuten 99,9 % tai vieläkin korkeampi mikä tarkoittaa käytännössä suurempaa pääomavaadetta, sillä on varauduttava suurempiin riskeihin.

Tappiojakauma

VaR-laskennan tulosten tulkinnassa tappiojakauma (tai tuottojakauman "vasen puoli" sijoituksista puhuttaessa) on olennainen asia. Tappiojakauma tarkoittaa aikaisempien tappioiden suuruuden ja tapahtumakertojen perusteella laskettua käyrää (tai oletettua käyrää), eli käyrän korkeimmassa kohdassa ovat tappiokoot jotka ovat tapahtuneet useimmin ja käyrän ääripisteissä ne jotka ovat tapahtuneet harvimmin.

VaR-tappiojakauman oletetaan lähtökohtaisesti noudattavan normaalijakaumaa, mutta useimmiten esimerkiksi osaketuottojen todellinen jakauma poikkeaa tästä. Suuri poikkeama tarkoittaa käytännössä, että toteutuvat suuret tappiotapahtumat voivat poiketa tilastollisista todennäköisyyksistä merkittävästi, jolloin VaR olisi riskimittarina epäluotettava.

VaR-tappiojakauman oletetaan lähtökohtaisesti noudattavan normaalijakaumaa, mutta useimmiten esimerkiksi osaketuottojen todellinen jakauma poikkeaa tästä. Suuri poikkeama tarkoittaa käytännössä, että toteutuvat suuret tappiotapahtumat voivat poiketa tilastollisista todennäköisyyksistä merkittävästi, jolloin VaR olisi riskimittarina epäluotettava.

Esimerkiksi lainaportfoliolla tappiojakauma on tyypillisesti selvästi vasemmalle vino, lognormaali eikä normaali, jolloin pelkkä VaR-todennäköisyyden mukaisen rahamäärän käyttö maksimiriskinä on ongelmallista. Tällöin on ehkä otettava avuksi tai tilalle muita paremmin toimivia mittareita, kuten C-VaR (conditional VaR, toiselta nimeltään Expected Shortfall tai ES).

Sijoitustappioiden laskennassa VaR-luottamustaso toimii rajana paremmin, sillä osakkeiden hintahistorian logtuotot ovat lähelle normaalisti jakautuneet. Koska sijoittajia ei kiinnosta riski tuottojen saamisille vaan tappioille, katsotaan menneiden sijoitustuottojen jakaumasta keskiarvon vasenta puolta, eli tappioita.

VaR-laskennan mittarit

VaR-laskenta sisältää tarkoituksesta riippuen useampia riskimittareita, jotka voidaan laskea tappiojakaumasta:

-

Odotustappio (expected loss, EL) on se osuus, jota sijoittamisesta tai liiketoiminnasta odotetaan tappioina normaalin toiminnan puitteissa jaettuna pitkälle aikavälille. Eli jokaista aikajaksoa kohden odotetaan keskimäärin tietty määrä tappiota. Odotustappio sijaitsee tappiojakauman keskiarvossa.

-

VaR-luottamustason osoittama tappio on varsinainen VaR-mittari. Esimerkiksi jos VaR on 99,9 % luottamustasolla 1 miljoona 1 vuoden aikana, tarkoittaa se että 99,9 % todennäköisyydellä tätä suurempaa tappiota ei vuoden aikana tule (tai, tämän suuruinen tai suurempi tappio tapahtuu kerran 1000 vuodessa = 100%/0,1%).

-

C-VaR on odotettu tappio siinä tapauksessa, jos VaR-luottamustasoa suurempi tappio tapahtuu. Mittari on kehitetty siksi, että pelkkä VaR ei ota kantaa tappion suuruuteen, kun VaR-luottamustaso ylitetään.

Odottamatonta tappiota on kaikki, joka menee luottamustason yli (negatiiviseen suuntaan tuottojakaumassa). VaR-luottamustason yli menevää osuutta kutsutaan tappiojakauman ”hännäksi”, tai äärimmäiseksi riskiksi.

Äärimmäinen piste on suurin mahdollinen tappio 100 % todennäköisyydellä, mutta tätä ei yleensä käytetä, sillä riski- tai pääomanäkökulmasta se ei ole tehokasta. Tappiojakauman häntä voi olla todella pitkä, jolloin äärimmäisimpään tappioon varautuminen tarkoittaisi todennäköisyyteen nähden aivan liian suuren pääoman makuuttamista tuottamattomana.

On myös tehtävä ero sijoituskohteen ja tappiojakauman muodon suhteen. Luottotappiojakauma on vahvasti vasemmalle vino (oikea pitkä häntä, kuten ylempi kuva), kun osakkeen tappiojakauma on enemmän normaalijakauman kaltainen.

Miten VaR lasketaan?

VaR voidaan laskea kolmella tavalla:

-

Historiallinen tapa, jolloin historialliset tappiot (tai tuotot) järjestetään korkeimmasta alhaisimpaan. Tässä tavassa oletetaan, että historia toistaa itseään myös tulevaisuudessa. Siten jos esim. viimeisen vuoden aikana jokin osake on tuottanut alhaisimmillaan -10 % ja korkeimmillaan +10 %, niin tästä voidaan laskea esimerkiksi 95 % todennäköisyydellä suurin tappio. Jos järjestetyistä tuotoista huomataan, että vuoden aikana 5 % päivistä on sisältänyt suuremman negatiivisen tuoton kuin 7 %, niin voidaan sanoa että 95 % luottamuksella yhden päivän aikana tappio ei ole 7 % enempää sijoituspääomasta.

-

Varianssi-kovarianssi tapa olettaa valmiiksi normaalijakauman toteutuneiden historiallisten tuottojen sijaan. Historiallisista tuotoista voidaan sen saada keskihajonta, tai käyttää valmista oletusta, jota käytetään VaR-tason riittävän etäisyyden laskentaan normaalijakauman perusteella.

-

Simulaatiopohjaisessa tavassa muodostetaan laskentamalli, jossa ennustetaan tulevaisuuden tappioita (tai tuottoja). Simulaatioita voi olla satoja tuhansia eri kehityskuluista, joiden perusteella lopulliset VaR-riskiluvut saadaan. Simulointi on vaativa laskentatapa, jota käytetään useimmiten pankeissa tai yrityksissä.

VaR voidaan laskea halutulle aikajaksolle, eli esim. päivätasolle, kuukausitasolle, vuositasolle tai vieläkin pidemmälle aikajaksolle. Aikajakso riippuu käyttötarkoituksesta. Sijoitustoiminnassa käytetään useimmiten päivätasoa ja liiketoiminnassa kuten luotonannossa vuositasoa.

Katso tarkemmin osakkeen tuottojakaumasta ja VaR:n laskemisesta artikkelista osakkeen hintahistoria riskin ja tuoton selittäjänä.