Optiostrategialla tarkoitetaan useiden optioiden, kohde-etuuksien, toteutushintojen ja eräpäivien yhdistelemistä tuoton ansaitsemiseksi. Yhdistelmillä pyritään rajaamaan tappio pienemmäksi kuin potentiaalinen tuotto, joten mukana on vahvasti todennäköisyyksien arviointi tai oma näkemyksen otto.

Pelkkä option osto tai myynti yksinään ei ole vielä varsinainen strategia, vaan eri strategioita tarvitaan erilaisissa markkinaolosuhteissa. Tällaisia ovat esimerkiksi korkean tai matalan volatiliteetin ympäristö, varautuminen merkittäviin uutisiin sekä suojattu näkemyksen otto tietyllä kohde-etuudella, kuten osakkeilla, koroilla, raaka-aineilla ja valuutoilla.

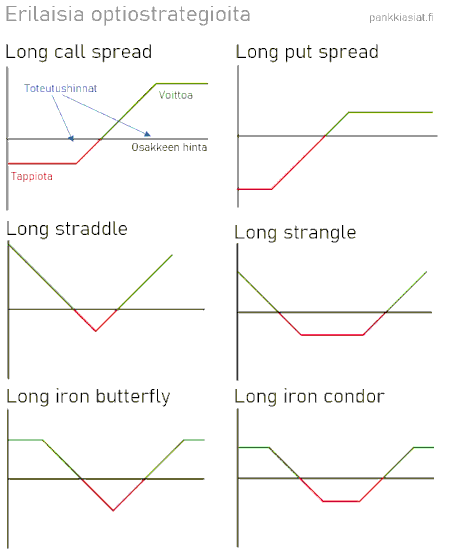

10 yleisintä optiostrategiaa

Optiostrategioita on kymmeniä, mutta alla on lyhyesti esitelty näistä selvästi yleisimmät.

1. Covered call

Yksinkertaisimmillaan optiostrategia on peitetty osto-optio eli "covered call", eli ostetaan suoraan kohde-etuutta kuten osaketta ja samalla asetetaan osto-optio samalle kohde-etuudelle. Strategialla varauduttaisiin neutraaliin tai nousevaan kurssiin. Kohde-etuus on tarvittaessa myytävä option ostajalle toteutushintaan, jos sen hinta ylittää toteutushinnan.

Strategiassa hyödytään kohde-etuuden paikallaan pysymisestä, tai lievästä noususta ilman toteutushinnan ylittämistä, mutta samalla ansaitaan preemiota option asettamisesta.

Strategia sopii myös aloittelijalle.

2. Protective (married) put

Suojatun myyntioption strategiassa ostetaan myyntioptio sekä kohde-etuus. Tämä strategia luo pohjan, jonka alle kohde-etuuden arvo ei putoa. Strategia näkemys on nouseva kurssi, mutta epävarmuus rajusta putoamisesta on myös suuri. Strategian hinta on yksinkertaisesti maksettu option preemio.

Strategia sopii myös aloittelijalle.

3. Collar

Tässä strategiassa suojaudutaan olemassa olevan kohde-etuuden laskulta ja se toimii samankaltaisesti edellisen strategian kanssa, mutta on hieman epätäydellinen suoja. Strategiassa pyritään suojautumaan kohde-etuuden väliaikaista laskua vastaan. Tätä voivat hyödyntää esimerkiksi raaka-aineita valmistavat yritykset, jotka suojaavat myyntinsä hinnanlaskulta, mutta myös pitkäaikaiset osakesijoittajat voivat suojata positionsa lukitsemalla myyntihinnan.

Strategiassa ostetaan myyntioptio ja asetetaan osto-optio, molemmat out-of-the-money. Tappiot ovat rajattu, mutta myös voitto on lukittu eikä mahdollista hinnan nousua voida hyödyntää suojauksen oston jälkeen.

Strategia sopii myös aloittelijalle.

4. Call spread

4. Call spread

Long call spread on optiostrategia, missä ostetaan osto-optio ja samanaikaisesti asetetaan toinen osto-optio, kumpikin samalla eräpäivällä mutta eri toteutushinnalla. Strategiassa uskotaan kohde-etuuden vaimeaan nousuun tiettyyn hintaan asti. Asetetun option ansaittu preemio kattaa suurimman osan ostetun option maksetusta preemiosta, mutta toisaalta kohde-etuuden tuotto on myös rajattu. Strategialla ansaitaan tuottoa melko rajatussa kohde-etuuden vaihteluvälissä, eli tappiot ja voitot ovat rajattuja.

Tämän strategian toinen variaatio on short call spread.

Strategia sopii kokeneemmille.

5. Put spread

Long put spread on samankaltainen kuin edellinen strategia, mutta tehdään myyntioptioilla. Näkemys kohde-etuudelle on laskeva tiettyyn hintaan asti. Myös tässä strategiassa voitto ja tappio on rajattu, eli tuottoa ansaitaan tietyssä vaihteluvälissä.

Tämän strategian toinen variaatio on short put spread.

Strategia sopii kokeneemmille.

6. Straddle

Long straddle on optiostrategia, jossa ostetaan ostetaan osto- ja myyntioptio samalla toteutushinnalla ja eräpäivällä. Strategiassa odotetaan kohde-etuuden voimakasta muutosta, mutta suunnasta ei ole varmuutta. Strategia tuottaa rajatun tappion, jos kohde-etuuden hinta ei muutu riittävästi.

Tämän strategian toinen variaatio on short straddle.

Strategia sopii kokeneille.

7. Strangle

Long strangle on straddlen kaltainen strategia, mutta tässä toteutushinnat ovat erilaisia. Stranglessa ostetaan samoin osto- ja myyntioptio, mutta straddleen nähden voidaan ottaa enemmän näkemystä jompaan kumpaan suuntaan valittujen toteutushintojen mukaan. Esimerkiksi jos sijoittaja uskoo, että todennäköisyys on suurempi nousulle, on tappio silti rajattu ja myös voitto on mahdollinen, jos muutos tapahtuukin voimakkaasti toiseen suuntaan.

Tämän strategian toinen variaatio on short strangle.

Strategia sopii kokeneille.

8. Iron condor

"Rautakotka" on monimutkaisempi optiostratgia, jossa ostetaan ja asetetaan samanaikaisesti 4 optiota; 2 osto-optiota (1 ostettu ja 1 asetettu) ja 2 myyntioptiota (1 ostettu ja 1 asetettu). Sen voi nähdä myös kahtena samanaikaisena short put spreadina ja short call spreadina. Kaikkien optioiden eräpäivät ovat samoja, mutta kaikki toteutushinnat erilaisia.

Strategian näkemys on, että kohde-etuudessa ei ole odotettavissa suuria muutoksia. Näin tappiot ovat rajattuja, mutta optioiden aika-arvot sulavat tämän strategian ottajan hyväksi, eli käytännössä voitto ansaitaan preemioista, erityisesti jos optiot ovat out-of-the-money -tilanteessa eräpäivänä.

Tämän strategian toinen variaatio on short iron condor.

Strategia sopii eksperteille.

9. Butterfly

Long butterfly eli "perhonen" on optiostrategia, jossa ostetaan kohde-etuudelle kolme osto-optiota in-the-money, at-the-money ja out-of-the-money -tilanteissa. Eräpäivien on oltava samoja, mutta toteutushintoja on kolme. Suurin voitto saadaan, kun kohde-etuuden hinta pysyy lähellä at-the-money -toteutushintaa. Strategialla pyritään siten tekemään voittoa kun kohde-etuuden ei odoteta liikkuvan paljoa suuntaan tai toiseen. Strategiassa voitot ja tappiot ovat rajattuja.

Strategia sopii eksperteille.

10. Iron butterfly

"Rautaperhonen" on rautakotkan ja perhosen tapaan yksi "siivellisistä" optiostrategioista. Tässä strategiassa otetaan 1 short call spread ja 1 long put spread, joissa on sama eräpäivä, mutta toteutushintoja on kolme. Asetetulla osto- ja myyntioptioilla on oltava sama toteutushinta, joka on keskimmäinen toteutushinta ostettujen osto- ja myyntioptioiden toteutushintojen välissä.

Rautaperhosella haetaan tasaista tuottoa preemioista alhaisen volatiliteetin ympäristössä, samalla kun tappiot ovat rajattuja. Kohde-etuuden on pysyttävä myös melko suppealla hinta-välillä. Suurin voitto saadaan, kun optiot ovat out-of-the-money -tilanteessa eräpäivänä.

Tämän strategian toinen variaatio on short iron butterfly.

Strategia sopii eksperteille.