CDS tarkoittaa luottoriskinvaihtosopimusta ja on riskinvaihtosopimusten yksi muoto. Se on myös yksi vaihtojohdannaisten, eli swap-sopimusten tyypeistä ja suosituin erilaisista käytetyistä luottojohdannaisista. CDS-sopimuksia myydään myös valmiina suurimpien yhtiöiden tai valtioiden luottoriskiä vastaan, mutta useimmiten ne sovitaan tarpeeseen räätälöidysti eli kauppaa käydään OTC-markkinoilla. CDS-sopimuksia voidaan tehdä yksittäisille riskinkohteille, tai portfolioille jossa on useita riskinkohteita.

CDS-sopimuksia käytetään yleisimmin luottoriskiltä suojautumiseen, eli CDS on eräänlainen vakuutus lainanottajan maksukyvyttömyyttä vastaan. CDS-sopimuksen ostava taho, yleensä lainoittaja, siirtää käytännössä luottoriskiä halutun määrän CDS-sopimuksen myyjälle.

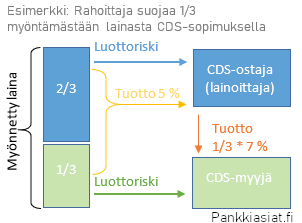

CDS-kaupassa on siis aina vähintään 3 osapuolta: Lainansaaja (riskinkohde), lainan rahoittaja (CDS-ostaja) ja CDS-myyjä. CDS-sopimuksen ostajan ei tosin tarvitse olla alkuperäinen rahoittaja, jolloin kyse on spekulatiivisesta sijoituksesta (sijoittaja ”lyö vetoa” luottoriskin toteutumisen puolesta ja maksaa palkkiota CDS-myyjälle).

Miten CDS toimii?

CDS-sopimuksen ostaja maksaa myyjälle preemiota, eli palkkiota vastineeksi myyjän vastuulleen ottamasta luottoriskistä. Toisin sanoen, kun lainoittaja saa myöntämästään lainasta korkotuloa, joutuu se antamaan tästä korkotulosta osan CDS-sopimuksen myyjälle CDS-sopimuksen tuoman suojamäärän mukaan.

CDS-sopimuksilla ei yleensä voi tai kannata suojata koko lainaa, vaan osan siitä, sillä CDS-sopimuksesta maksettava preemio on kalliimpi kuin lainan korkotulo. Siksi CDS-sopimuksia käytetäänkin useimmiten ”leikkaamaan” luottoriskiä siedettävälle tasolle. CDS-suojaukset voivat olla monikerroksisia, eli CDS-myyjät voivat ostaa CDS-suojaa, siirtäen luottoriskiä aina seuraavalle taholle.

CDS-sopimuksilla ei yleensä voi tai kannata suojata koko lainaa, vaan osan siitä, sillä CDS-sopimuksesta maksettava preemio on kalliimpi kuin lainan korkotulo. Siksi CDS-sopimuksia käytetäänkin useimmiten ”leikkaamaan” luottoriskiä siedettävälle tasolle. CDS-suojaukset voivat olla monikerroksisia, eli CDS-myyjät voivat ostaa CDS-suojaa, siirtäen luottoriskiä aina seuraavalle taholle.

Vaikka CDS-sopimuksen ostaja voi poistaa itseltään luottoriskiä, joutuu se ottamaan tilalle jonkin verran vastapuoliriskiä, eli riskiä siitä CDS-sopimuksen myyjä ei maksaisikaan korvausta lainanottajan maksukyvyttömyystilanteessa (kuten kävi 2008 finanssikriisissä). Siksi esim. pankit pyrkivät tekemään suojaussopimuksia mahdollisimman vakavaraisten vastapuolten kanssa mahdollisimman hyvään hintaan. Mitä vakavaraisempi riskinkohde on, sitä alhaisempi CDS-sopimuksesta maksettava preemio on ja päinvastoin.

Julkisesti noteerattavien CDS-sopimusten hinnoista voi laskea markkinapohjaisen luottoriskin tapahtumatodennäköisyyden (PD = probability of default) tai maksukyvyttömyydestä johtuvan tappio-odotuksen (LGD = loss given default) määrän. Siten riskinkohteen CDS-sopimuksen hinta toimii markkinoilla myös indikaattorina aikavälin mukaisen riskitason määrästä verrattuna vastaavan pituiseen riskittömään korkoon (korkospread).