Pääomakustannus tarkoittaa kustannusta, joka nykyisestä pääomasta on maksettava pääoman sijoittajille. Pääoma voi olla velkaa, omaa pääomaa tai molempia. Yritys käyttää pääomakustannusta tuottovaatimuksena tekemilleen sijoituksille tai investoinneille, jotta toimintaedellytykset säilytetään ja pääoman sijoittajat saavat tuottonsa.

Pääomakustannus vertailulukuna

Jos investoinnin tuotto on pääomakustannusta suurempi, kykenee yritys tekemään voittoa hankkimallaan pääomalla, eli luomaan arvoa. Jos investoinnin tuotto on pääomakustannusta pienempi, niin toimintaedellytykset heikkenevät eikä yritys kykene luomaan arvoa toiminnallaan. Pääomakustannus on siten tärkeä vertailuluku yritykselle investointien budjetointiin, mutta tuottovaatimuksen olisi kattettava pääomakustannusten ja voiton lisäksi muitakin kustannuksia.

Jos investoinnin tuotto on pääomakustannusta suurempi, kykenee yritys tekemään voittoa hankkimallaan pääomalla, eli luomaan arvoa. Jos investoinnin tuotto on pääomakustannusta pienempi, niin toimintaedellytykset heikkenevät eikä yritys kykene luomaan arvoa toiminnallaan. Pääomakustannus on siten tärkeä vertailuluku yritykselle investointien budjetointiin, mutta tuottovaatimuksen olisi kattettava pääomakustannusten ja voiton lisäksi muitakin kustannuksia.

Sijoittajat käyttävät yrityksen pääomakustannusta usein myös diskonttokorkona tulevaisuuden kassavirtojen diskonttaamiseen, esimerkiksi osakkeen arvonmääritystä varten. Yritykselle on edullisinta tavoitella mahdollisimman pientä pääomakustannusta, joka useimmiten saavutetaan sopivalla velan ja oman pääoman suhteella.

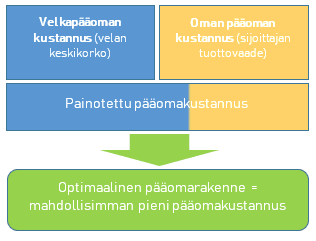

Pääomakustannuksen laskentaan ei ole yhtä oikeaa tapaa, mutta yleensä käytetään painotettua keskimääräisen pääomakustannuksen menetelmää, eli WACC-menetelmää (weighted average cost of capital). Sen voi laskea esim. tällä excel-mallilla.

Velka- ja oma pääoma

Velkarahoitus on yleensä omaa pääomaa halvempi rahoituksen muoto yritykselle, sillä velan korot ovat vähennyskelpoisia verotuksessa. Tämä verovähennysmahdollisuus on tärkeä yrityksille, sillä se auttaa säilyttämään kassavirtojen ja yrityksen arvoa. Jos velkaa on liikaa, voi velkarahoitus muodostua liian kalliiksi sillä maksukyvyttömyysriski kasvaa. Yritys ei ehkä kykene suoriutumaan suurten velkojen korkomaksuista, joten uudet mahdolliset velat ovat korkeakorkoisia riskin vuoksi, jos niitä edes myönnetään. Suuri velkamäärä ajaa ylös myös oman pääoman kustannnusta.

Vaikka oma pääoma on useimmiten velkapääomaa kalliimpaa, se on houkuttelevaa sillä siitä ei muodostu yritykselle luottoriskin kaltaista velvoitetta. Mahdollisessa konkurssitilanteessa oman pääoman sijoittajat ovat heikoimmassa asemassa muihin velkojiin nähden. Oman pääoman ehtoinen rahoitus tarjoaa myös helpomman tavan suuremman pääoman keräämiselle. Joillekin yhtiöille oman pääoman ehtoinen rahoitus on huono vaihtoehto, sillä se laskee kontrollia osakkeenomistajiin nähden. Oman pääoman kustannus on käytännössä yhtiön osakkeisiin sijoittavan tuottovaatimus.

Suurin osa yrityksistä käyttää oman pääoman ja velkapääoman sekoitusta toimintansa rahoittamiseen. Useimmiten se onkin edullisin vaihtoehto yritykselle, kuin puhdas velkapääoma tai omapääoma. Sopivalla velan ja oman pääoman suhteella saavutetaan pienin, eli optimaalisin pääomakustannus yrityksen näkökulmasta.